Một số nhà băng nợ quá hạn vẫn còn tăng mạnh

Nợ xấu đồng loạt tăng

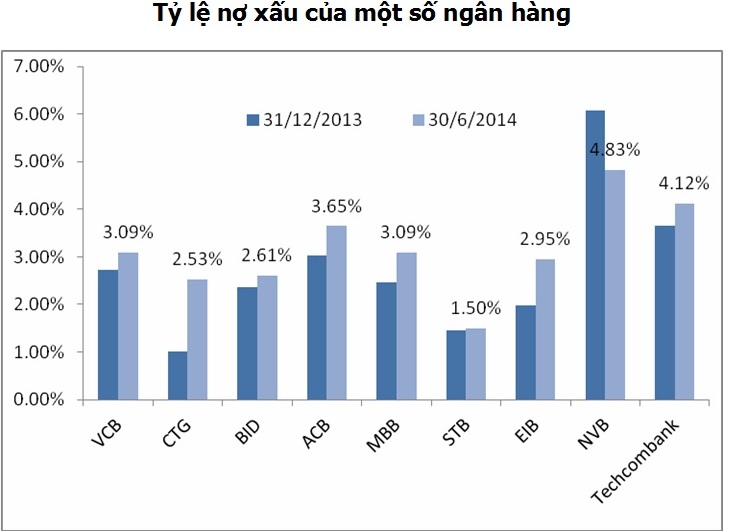

Thống kê từ báo cáo tài chính của 9 nhà băng đang niêm yết trên sàn chứng khoán cho thấy tổng nợ quá hạn của các nhà băng đến ngày 30/06 lên đến gần 45.000 tỷ đồng, tăng 37% so với hồi đầu năm. Tỷ lệ nợ quá hạn trung bình của các nhà băng này lên đến 2,8%, cao hơn khá nhiều so với mức 2,14% vào thời điểm đầu năm.

Một số nhà băng có nợ quá hạn tăng mạnh như Ngân hàng Á Châu (ACB), Eximbank, Vietinbank, Ngân hàng Quân đội (MBB). Cụ thể, đứng đầu trong việc nợ quá hạn tăng mạnh là Vietinbank. Nợ xấu của nhà băng này tăng vọt từ mức 3.770 tỷ đồng lên 9.576 tỷ đồng, tương đương 154%. Tỷ lệ nợ quá hạn của Vietinbank hiện nay là 2,53%. Ngân hàng tiếp theo cũng có nợ quá hạn tăng cao là Eximbank. Nợ xấu của Eximbank vào cuối tháng 6 tăng 43% so với đầu năm và đạt 2.364 tỷ đồng, tương ứng tỷ lệ 2,95%. Các hàng như MBB, ACB nợ quá hạn tăng lần lượt 34% và 24,5%. Nợ xấu của các nhà băng khác như Vietcombank, SHB, Navibank, Sacombank cũng tăng khá mạnh.

Nguồn: BCTC các nhà băng

Nhiều người cho rằng việc nhà băng tăng là một tín hiệu tích cực vì con số nợ quá hạn công bố gần với con số thực tế hơn. Tuy nhiên, dường như những con số này vẫn còn thấp hơn con số theo ước đoán rất nhiều. Thực vậy, hiện nay các tổ chức định mức tín nhiệm như Fitch Ratings, Moody's đều cho rằng nợ quá hạn hệ thống nhà băng Việt Nam trên 15%; NHNN cũng từng thừa nhận tỷ lệ nợ quá hạn gần 10%, còn các chuyên gia độc lập đều cho rằng tỷ lệ nợ quá hạn trong khoảng 15-20%.

Việc nợ quá hạn các nhà băng tăng mạnh cũng đã ảnh hưởng khá nhiều đến kết quả kinh doanh. Chi phí dự phòng rủi ro tín dụng của ACB trong 6 tháng đầu năm lên đến 578 tỷ đồng, tăng 124% so với cùng kỳ năm trước. Đây là nguyên nhân chính khiến lợi nhuận của ACB sụt giảm hơn 20%. Tương tự như vậy, chi phí dự phòng rủi ro tín dụng của Eximbank cũng tăng gần 90%, lên 195 tỷ đồng, làm cho lợi nhuận sụt giảm 11,41%. Các nhà băng khác như MB, Navibank, Vietcombank chi phí dự phòng tăng đã ảnh hưởng đến lợi nhuận.

Tuy nhiên, cũng có trường hợp ngoại lệ dù nợ quá hạn tăng mạnh nhưng chi phí trích lập dự phòng rủi ro lại tăng không đáng kể, thậm chí lại giảm. Điển hình là Vietinbank dù nợ quá hạn tăng đến 154% nhưng chi phí rủi ro tín dụng là giảm 37% so với cùng kỳ, còn 1.171 tỷ đồng. Tương tự như vậy, nợ quá hạn của BIDV tăng 14%, nhưng chi phí dự phòng rủi ro tín dụng tăng không đáng kể so với cùng kỳ. Lợi nhuận BIDV sụt giảm mạnh so với cùng kỳ chủ yếu do nhà băng này phải trích lập dự phòng gần 800 tỷ đồng, từ việc đầu tư trái phái phiếu công ty.

Nan giải bài toán đầu ra

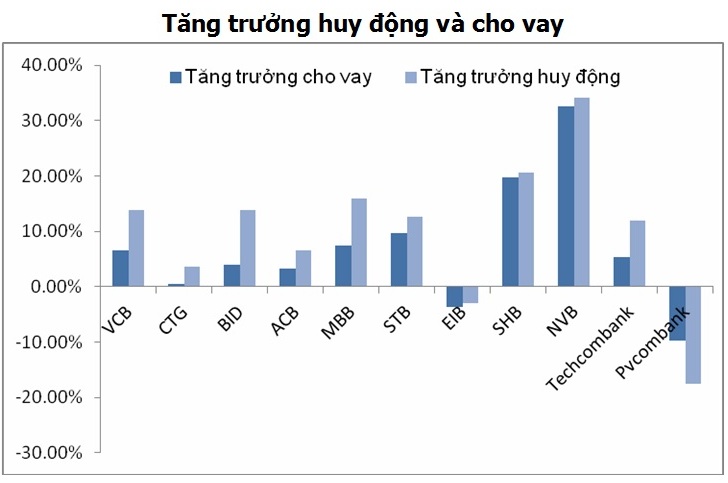

Theo thông tin từ NHNN, đến cuối tháng 7 tăng trưởng tín dụng đạt 3,68%, huy động vốn tăng 6,98%. Như vậy, mục tiêu tăng trưởng tín dụng 12-14% cho năm nay vẫn còn khá xa. Bên cạnh đó tăng trưởng huy động tiếp tục cao hơn khá nhiều so với cho vay dù lãi suất huy động đang ở mức khá thấp.

Hiện nay, phần lớn nhà băng đang đẩy nhanh tiến độ giải ngân vốn. Lãi suất cho vay trung dài hạn đối với những công ty có mức tín nhiệm cao chỉ còn quanh mức 10-12%, còn cho vay vốn lưu động thậm chí chỉ còn quanh mức 7%. Đây là giai đoạn mà lãi suất xuống mức thấp nhất từ trước đến nay.

Nguồn: BCTC các nhà băng

Bên cạnh việc lãi suất thấp các nhà băng cũng rất nỗ lực trong việc tìm kiếm khách hàng đẩy mạnh đầu ra. Chưa bao giờ người vay tiền lại được nhà băng săn đón một cách "nhiệt tình" như hiện nay. Tuy vậy, dường như "hòn đá" nợ quá hạn, sự suy yếu của nền kinh tế vẫn là một trở lực không dễ vượt qua khiến cho tăng trưởng tín dụng nhà băng khá thấp.

Vietinbank một trong 3 nhà băng có dự nợ tín dụng lớn nhất hiện nay ở Việt Nam tăng trưởng cho vay 6 tháng đầu năm chỉ đạt 0,45%, thấp hơn nhiều so với mức tăng vốn huy động là 3,6%. Đây cũng là nhà băng có nợ quá hạn tăng mạnh nhất trong 6 tháng đầu năm. Một nhà băng khác cũng có thể gặp bế tắc trong đầu ra như BIDV khi tăng trưởng tín dụng của BIDV chỉ đạt gần 3,97%, trong khi đó huy động tăng gần 14%.

Tương tự như vậy những nhà băng khác như MB, Vietcombank, Sacombank, ACB đều có tăng trưởng cho vay thấp hơn khá nhiều so với huy động. Không chỉ tăng trưởng thấp, tín dụng của một số nhà băng còn bị con hẹp như Eximbank, PVcombank, VietAbank.

Bế tắc đầu ra các nhà băng phải tìm đến kênh đầu tư là trái phiếu. Trong những tháng vừa qua việc phát hành trái phiếu Chính phủ khá thuận lợi. Tổng số vốn huy động được trong 6 tháng lên đến khoảng 196,5 nghìn tỷ đồng, bằng 60,6% kế hoạch huy động cả năm. Bên cạnh đó, nguồn vốn nhàn rỗi của các nhà băng cũng được sử dụng để mua hàng chục nghìn tỷ đồng tín phiếu NHNN.

Thuyết minh báo cáo tài chính của Vietinbank cho thấy trong 6 tháng vừa qua nhà băng này đầu tư thêm gần 30 nghìn tỷ đồng trái phiếu chính phủ, tăng gần 40% so với đầu năm. Tương tự như vậy, lượng trái phiếu Vietcombank sở hữu cũng tăng hơn 20 nghìn tỷ đồng, BIDV, MB và ACB tăng thêm hơn 10 nghìn tỷ đồng.

Như vậy, từ báo cáo tài chính của các nhà băng đã phần nào khái quát nên bức tranh chung của hệ thống nhà băng hiện nay. Hệ thống nhà băng của Việt Nam không còn thời hoàng kim của mình khi tăng trưởng tín dụng 30-40% mỗi năm như trước. Tăng trưởng tín dụng trong những năm qua chỉ còn cao hơn tỷ lệ lạm phát 3-5%. Lợi nhuận của hầu hết nhà băng cũng sụt giảm và tỷ suất lợi nhuận đang ở mức khá thấp so với nhiều ngành khác. Đặc biệt, nợ quá hạn tiềm ẩn đang ngày càng lộ diện và sẽ tiếp tục làm hao hụt lợi nhuận.

Hoàng Nam

Mọi thông tin bài vở hoặc ý kiến đóng góp cũng như thắc mắc liên quan đến thị trường đất đai xin gửi về địa chỉ email: banbientap@cafeland.vn ; Đường dây nóng: 0942.825.711.

Đăng nhận xét